26/05/2024 כלכלני הפועלים

לאחר הצמיחה המרשימה של הרבעון הראשון אנו מעריכים שברבעונים הבאים הצמיחה תהיה מתונה. אנו מעריכים כי הצמיחה השנה תהיה נמוכה מ- 1%.

אנו מותירים את תחזית האינפלציה ל-12 החודשים הקרובים ברמה של 3.2%, למרות ייסוף השקל וירידת מחירי הנפט ל-82 דולר לחבית (ברנט).

לאור עליית הסיכונים הגיאופוליטיים וסיכוני האינפלציה השווקים מתמחרים עתה פחות מהפחתת ריבית אחת בשנה הקרובה, ויציבות בריבית בשנה שלאחריה.

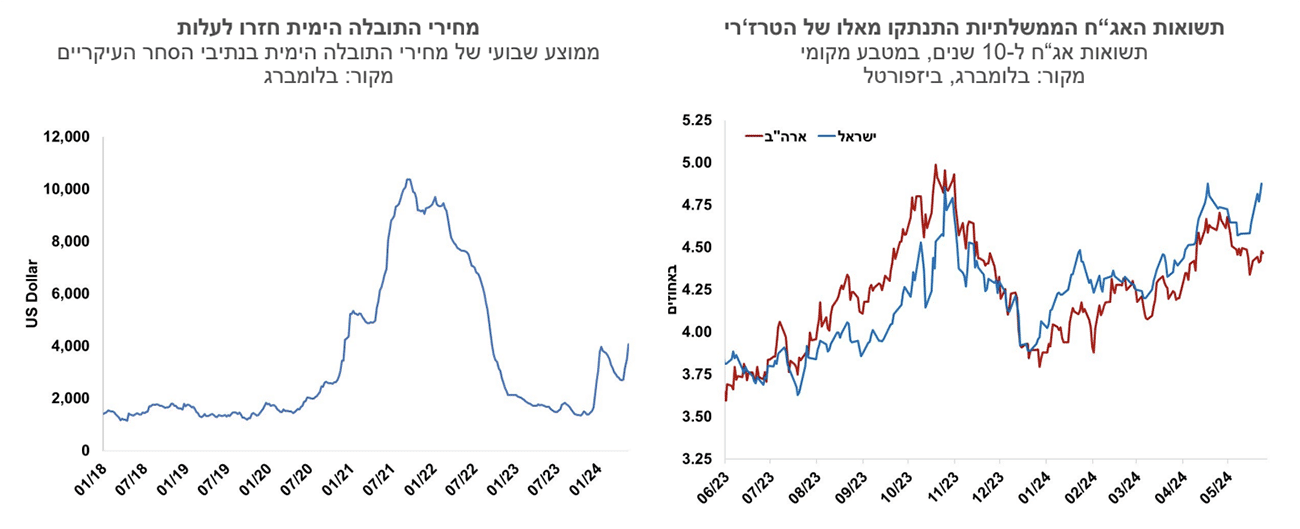

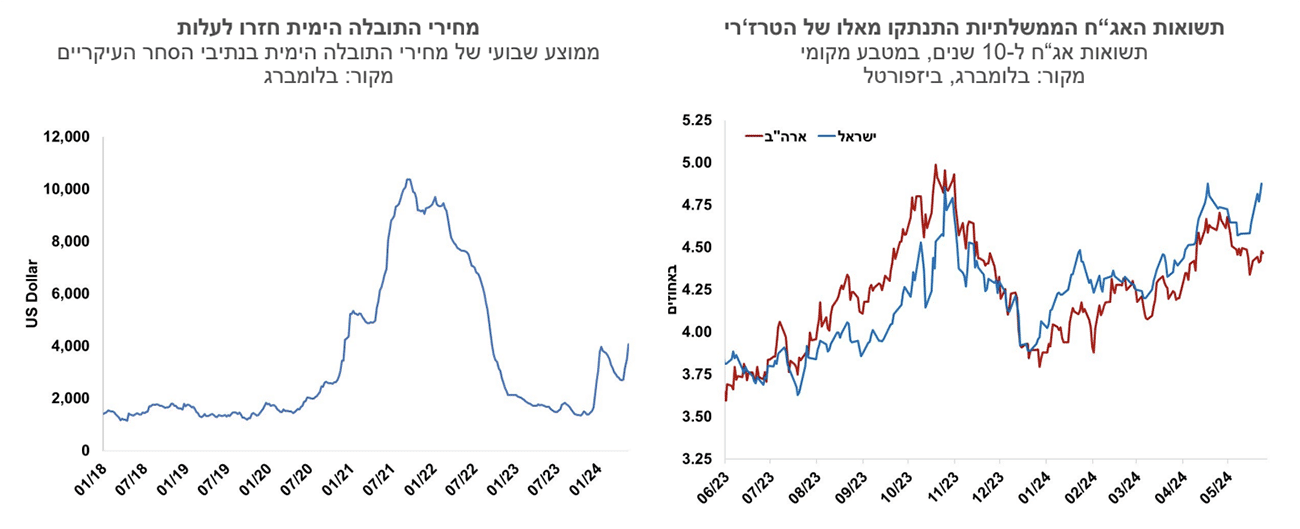

תשואות האג"ח הממשלתיות התנתקו מאלו של הטרז'רי האמריקניות. התשואה לעשר שנים מתקרבת ל- 4.9%, כ-40 נקודות בסיס מעל לאיגרת האמריקנית. פתיחת הפער משקפת זליגה של פרמיית סיכון המדינה לשוק המקומי, עומס הנפקות של האוצר, ואולי גם חשש מהפחתות נוספות בדירוג האשראי. חברת דירוג האשראי S&P מעריכה שפרופיל סיכון האשראי של ישראל נותר גבוה. הכדור נמצא כעת במגרש הפוליטי, בתנאים הנוכחיים הגירעון התקציבי ימשיך לגדול וחברות דירוג האשראי עשויות לאבד סבלנות ולממש את האופק השלילי של הדירוג. בניגוד למגמות בשוק החוב, השקל דווקא התחזק בשבוע החולף ב-1.2% מול הדולר. התחזקות השקל השבוע מפתיעה לאור הקיפאון המדיני, ובעיקר לאור עליית התשואות של האג"ח.

לאחר הצמיחה המרשימה של הרבעון הראשון אנו מעריכים שברבעונים הבאים הצמיחה תהיה מתונה. הגידול בהוצאות הצרכנים לצריכה מתמתן, וככל שמתרבות היציאות של ישראלים לחו"ל, הצריכה הפרטית צפויה להפוך לגורם שממתן את הצמיחה. בד בבד גם הצריכה הציבורית צפויה לשנות כיוון לאחר שני רבעונים של זינוק חד. בצד ההשקעות, מחסור בעובדים מהווה צוואר בקבוק בענף הבנייה, בעיקר זו למגורים. אנו מעריכים כי הצמיחה השנה תהיה נמוכה מ- 1%.

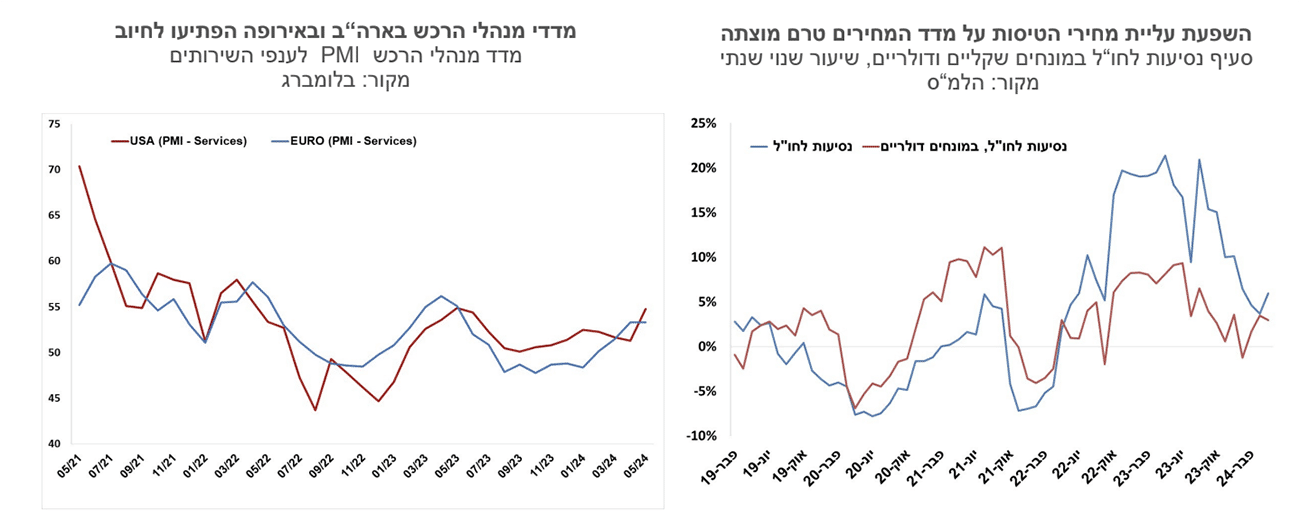

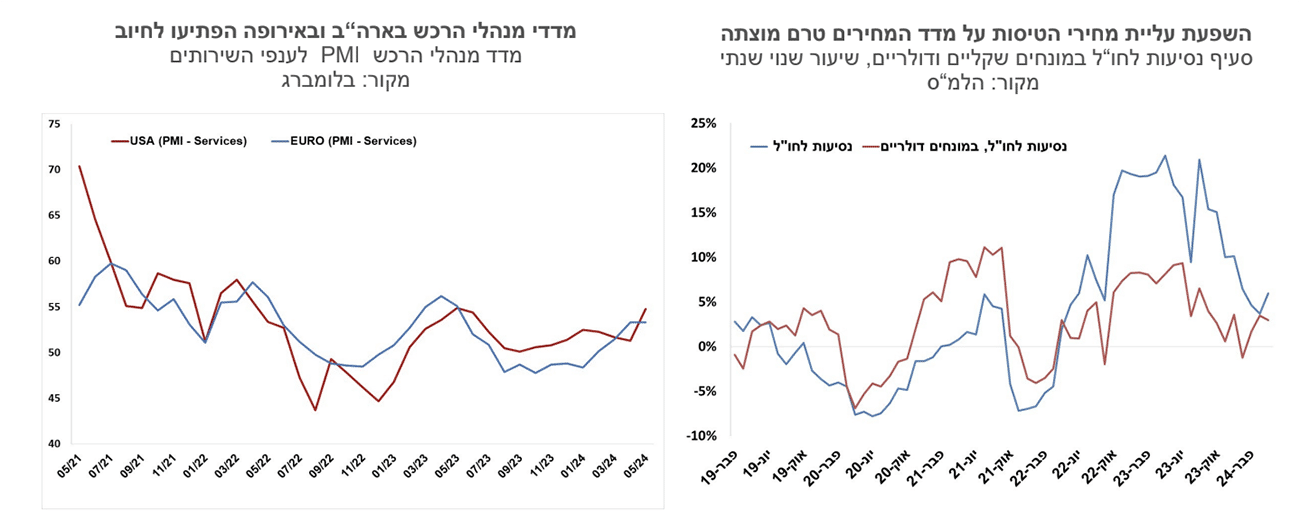

אנו מותירים את תחזית האינפלציה ל-12 החודשים הקרובים ברמה של 3.2%, למרות ייסוף השקל וירידת מחירי הנפט ל-82 דולר לחבית (ברנט). מחירי המזון והטיסות צפויים להמשיך לעלות בחודשים הקרובים. סעיף ההוצאות על נסיעות לחו"ל, שמשקלו בסל המוצרים והשירותים עומד על 3.5%, צפוי להערכתנו להמשיך לעלות. ב-12 החודשים האחרונים עלה סעיף זה במדד ב-5.9%, השקל פוחת בתקופה זו מול הדולר ב-2.9%. לאור הזינוק במחירי הטיסות אנו סבורים שסעיף זה צפוי עוד להתייקר באופן משמעותי בחודשים הקרובים. גורמים נוספים שצפויים להשפיע על האינפלציה הם לחצי השכר ועליית מחירי ההובלה: מספר המשרות הפנויות במשק עולה בחודשיים האחרונים בקצב מהיר – מתחילת המלחמה נוספו כ-40 אלף משרות פנויות למשק. עלייה במספר המשרות הפנויות צפויה להותיר את הלחצים לעליית שכר גבוהים. מחירי ההובלה הימית יותר משהכפילו את עצמם מתחילת השנה.

השוק כבר לא מתמחר הפחתות ריבית בקרוב. לאור עליית הסיכונים הגיאופוליטיים וסיכוני האינפלציה השווקים מתמחרים עתה פחות מהפחתת ריבית אחת בשנה הקרובה, ויציבות בריבית בשנה שלאחריה. הציפית לאינפלציה המגולמות בשווקים לשנה הקרובה עומדות על כ-3.0%, פרמיית סיכון של מדינת ישראל נותרה גבוהה, והמצב הפיסקאלי החריף. מכלול השיקולים מצביע על כיוון אחד של אי שינוי בריבית.

השווקים מוסיפים לדחות את מועד הורדת הריבית הראשונה בארה"ב, זאת על רקע נתוני פעילות טובים יחסית וסיכוני אינפלציה שנותרו גבוהים. בגוש האירו מסתמן שקובעי המדיניות מרגישים בטוחים יותר לגבי הירידה באינפלציה ושהריבית תרד כבר בתחילת חודש יוני. בשוקי המניות נרשמה בשבוע האחרון מגמה מעורבת.

בסיכום שבועי, מדד ה- S&P500 נותר בקירוב ללא שינוי ומדד הנאסד"ק עלה בשיעור של כ-1.4%. מניית אנבידיה בלטה לחיוב כשעלתה בכ-15% בשבוע האחרון, על רקע פרסום דוחות טובים, והשלימה עלייה של כ-115% מתחילת השנה. מדד היורוסטוקס 50 באירופה ירד בשיעור של 0.6% ומדד הניקיי ביפן ירד בשבוע האחרון ב-0.4%. מחיר חבית מסוג ברנט הוסיף לרדת בשבוע האחרון עד לרמה של 82 דולר, ירידה של כ-6% מרמתו בסוף חודש אפריל. מנגד, מחירי ההובלה הימית בעלייה חדה, והמדד המייצג את מחירי התובלה הימית בנתיבי הסחר העיקריים זינק בחודש האחרון בכ-50% והוא נמצאים ברמתו הגבוהה ביותר מאז ספטמבר 2022. העלייה במחירי ההובלה נרשמה בין היתר על רקע המשבר המתגבר בים האדום, ושיבושים בתנועת הסחר בתעלת פנמה, שני נתיבי סחר מרכזיים בתובלה הימית העולמית.

נתוני הפעילות בארה"ב מוסיפים להיות טובים ברובם - מדדי מנהלי הרכש בארה"ב מצביעים על שיפור בפעילות הכלכלית. אומדנים ראשוניים למדדי מנהלי הרכש (מדד ה-PMI) לחודש מאי 2024 הצביעו על עלייה. המדד למגזר התעשייה עלה מרמה של 50.0 נקודות לרמה של 50.9 נקודות והמדד למגזר השירותים עלה מרמה של 51.3 נקודות לרמה של 54.8 נקודות. הזמנות מוצרים בני קיימא עלו באפריל ב-0.7%, לעומת צפי לירידה של 0.8%, וללא כלי רכב הן עלו ב-0.4%. מספר דורשי דמי אבטלה ראשוניים ירד בשבוע שעבר ב-8 אלף לרמה של 215 אלף, אך מספר דורשי דמי אבטלה מתמשכים עלה ב-8 אלף לרמה של 1.794 מיליון.

שוק הנדל"ן למגורים- ירידה בעסקאות. בשוק הנדל"ן נרשמה ירידה במכירת בתים חדשים וקיימים. מכירות בתים קיימים ירדו ב-1.9% באפריל, לעומת צפי לעלייה של 0.8%, כך שרמת העסקאות ירדה ל- 4.14 מיליון ברמה שנתית. העסקאות בדירות חדשות ירדו ב-4.7%, ירידה חדה יותר מהציפיות.

פרוטוקול הפד לדיוני הריבית מאותת שלא צפויה הורדת ריבית בקרוב. חברי הפד ציינו כי הם מרגישים בנוח להשאיר את הריבית ברמתה הנוכחית לזמן ארוך יותר, זאת עד שהאינפלציה תראה סימנים כי היא חוזרת ליעד ה-2%. חברי הפד לא מרוצים מהירידה בקצב האינפלציה, וציינו כי האינדיקטורים מצביעים על המשך פעילות כלכלית איתנה. גם השווקים מוסיפים לדחות את מועד הורדת הריבית בארה"ב. תשואת אג"ח ממשלת ארה"ב לעשר שנים עלתה מעט בשבוע האחרון מרמה של 4.42% לרמה של 4.47%, והתשואה לשנתיים עלתה מעט מרמה של 4.83%. לרמה של 4.95%. הציפיות להורדת ריבית ראשונה בחודש ספטמבר ירדו בשבוע האחרון מ-82% ל-55%, וגם בהחלטת הריבית לחודש נובמבר נרשמה ירידה בציפיות להפחתת ריבית ל-79% בלבד. השוק צופה כעת שהפד יוריד את הריבית בין פעם אחת לפעמיים השנה ושהריבית תגיע לרמה שבין 5.0%-5.25% בסוף שנת 2024.

גוש האירו: מדדי מנהלי הרכש לחודש מאי היו מעורבים. המדד למגזר התעשייה עלה החודש אך הוסיף להצביע על התכווצות ברמה של 47.4 נקודות. לעומת זאת, המדד למגזר השירותים נותר בקירוב ללא שינוי אך הוסיף להצביע על התרחבות ברמה של 53.3 נקודות. הציפיות משוק ההון עדיין מאותתות שהורדת הריבית הראשונה תירשם בחודש יוני השנה, אך בהסתברות לירידה ביוני נרשמה התמתנות קלה מ-96% ל- 88%. עד סוף 2024 צפויות שתי הורדות ריבית, כך שריבית ה-ECB צפויה להגיע לרמה של 3.50%.

תשואות האג"ח הממשלתיות התנתקו מאלו של הטרז'רי האמריקניות.

לאחר הצמיחה המרשימה של הרבעון הראשון אנו מעריכים שברבעונים הבאים הצמיחה תהיה מתונה. אנו מעריכים כי הצמיחה השנה תהיה נמוכה מ- 1%.

אנו מותירים את תחזית האינפלציה ל-12 החודשים הקרובים ברמה של 3.2%, למרות ייסוף השקל וירידת מחירי הנפט ל-82 דולר לחבית (ברנט).

לאור עליית הסיכונים הגיאופוליטיים וסיכוני האינפלציה השווקים מתמחרים עתה פחות מהפחתת ריבית אחת בשנה הקרובה, ויציבות בריבית בשנה שלאחריה.

ישראל

תשואות האג"ח הממשלתיות התנתקו מאלו של הטרז'רי האמריקניות. התשואה לעשר שנים מתקרבת ל- 4.9%, כ-40 נקודות בסיס מעל לאיגרת האמריקנית. פתיחת הפער משקפת זליגה של פרמיית סיכון המדינה לשוק המקומי, עומס הנפקות של האוצר, ואולי גם חשש מהפחתות נוספות בדירוג האשראי. חברת דירוג האשראי S&P מעריכה שפרופיל סיכון האשראי של ישראל נותר גבוה. הכדור נמצא כעת במגרש הפוליטי, בתנאים הנוכחיים הגירעון התקציבי ימשיך לגדול וחברות דירוג האשראי עשויות לאבד סבלנות ולממש את האופק השלילי של הדירוג. בניגוד למגמות בשוק החוב, השקל דווקא התחזק בשבוע החולף ב-1.2% מול הדולר. התחזקות השקל השבוע מפתיעה לאור הקיפאון המדיני, ובעיקר לאור עליית התשואות של האג"ח.

לאחר הצמיחה המרשימה של הרבעון הראשון אנו מעריכים שברבעונים הבאים הצמיחה תהיה מתונה. הגידול בהוצאות הצרכנים לצריכה מתמתן, וככל שמתרבות היציאות של ישראלים לחו"ל, הצריכה הפרטית צפויה להפוך לגורם שממתן את הצמיחה. בד בבד גם הצריכה הציבורית צפויה לשנות כיוון לאחר שני רבעונים של זינוק חד. בצד ההשקעות, מחסור בעובדים מהווה צוואר בקבוק בענף הבנייה, בעיקר זו למגורים. אנו מעריכים כי הצמיחה השנה תהיה נמוכה מ- 1%.

אנו מותירים את תחזית האינפלציה ל-12 החודשים הקרובים ברמה של 3.2%, למרות ייסוף השקל וירידת מחירי הנפט ל-82 דולר לחבית (ברנט). מחירי המזון והטיסות צפויים להמשיך לעלות בחודשים הקרובים. סעיף ההוצאות על נסיעות לחו"ל, שמשקלו בסל המוצרים והשירותים עומד על 3.5%, צפוי להערכתנו להמשיך לעלות. ב-12 החודשים האחרונים עלה סעיף זה במדד ב-5.9%, השקל פוחת בתקופה זו מול הדולר ב-2.9%. לאור הזינוק במחירי הטיסות אנו סבורים שסעיף זה צפוי עוד להתייקר באופן משמעותי בחודשים הקרובים. גורמים נוספים שצפויים להשפיע על האינפלציה הם לחצי השכר ועליית מחירי ההובלה: מספר המשרות הפנויות במשק עולה בחודשיים האחרונים בקצב מהיר – מתחילת המלחמה נוספו כ-40 אלף משרות פנויות למשק. עלייה במספר המשרות הפנויות צפויה להותיר את הלחצים לעליית שכר גבוהים. מחירי ההובלה הימית יותר משהכפילו את עצמם מתחילת השנה.

השוק כבר לא מתמחר הפחתות ריבית בקרוב. לאור עליית הסיכונים הגיאופוליטיים וסיכוני האינפלציה השווקים מתמחרים עתה פחות מהפחתת ריבית אחת בשנה הקרובה, ויציבות בריבית בשנה שלאחריה. הציפית לאינפלציה המגולמות בשווקים לשנה הקרובה עומדות על כ-3.0%, פרמיית סיכון של מדינת ישראל נותרה גבוהה, והמצב הפיסקאלי החריף. מכלול השיקולים מצביע על כיוון אחד של אי שינוי בריבית.

גלובלי

השווקים מוסיפים לדחות את מועד הורדת הריבית הראשונה בארה"ב, זאת על רקע נתוני פעילות טובים יחסית וסיכוני אינפלציה שנותרו גבוהים. בגוש האירו מסתמן שקובעי המדיניות מרגישים בטוחים יותר לגבי הירידה באינפלציה ושהריבית תרד כבר בתחילת חודש יוני. בשוקי המניות נרשמה בשבוע האחרון מגמה מעורבת.

בסיכום שבועי, מדד ה- S&P500 נותר בקירוב ללא שינוי ומדד הנאסד"ק עלה בשיעור של כ-1.4%. מניית אנבידיה בלטה לחיוב כשעלתה בכ-15% בשבוע האחרון, על רקע פרסום דוחות טובים, והשלימה עלייה של כ-115% מתחילת השנה. מדד היורוסטוקס 50 באירופה ירד בשיעור של 0.6% ומדד הניקיי ביפן ירד בשבוע האחרון ב-0.4%. מחיר חבית מסוג ברנט הוסיף לרדת בשבוע האחרון עד לרמה של 82 דולר, ירידה של כ-6% מרמתו בסוף חודש אפריל. מנגד, מחירי ההובלה הימית בעלייה חדה, והמדד המייצג את מחירי התובלה הימית בנתיבי הסחר העיקריים זינק בחודש האחרון בכ-50% והוא נמצאים ברמתו הגבוהה ביותר מאז ספטמבר 2022. העלייה במחירי ההובלה נרשמה בין היתר על רקע המשבר המתגבר בים האדום, ושיבושים בתנועת הסחר בתעלת פנמה, שני נתיבי סחר מרכזיים בתובלה הימית העולמית.

נתוני הפעילות בארה"ב מוסיפים להיות טובים ברובם - מדדי מנהלי הרכש בארה"ב מצביעים על שיפור בפעילות הכלכלית. אומדנים ראשוניים למדדי מנהלי הרכש (מדד ה-PMI) לחודש מאי 2024 הצביעו על עלייה. המדד למגזר התעשייה עלה מרמה של 50.0 נקודות לרמה של 50.9 נקודות והמדד למגזר השירותים עלה מרמה של 51.3 נקודות לרמה של 54.8 נקודות. הזמנות מוצרים בני קיימא עלו באפריל ב-0.7%, לעומת צפי לירידה של 0.8%, וללא כלי רכב הן עלו ב-0.4%. מספר דורשי דמי אבטלה ראשוניים ירד בשבוע שעבר ב-8 אלף לרמה של 215 אלף, אך מספר דורשי דמי אבטלה מתמשכים עלה ב-8 אלף לרמה של 1.794 מיליון.

שוק הנדל"ן למגורים- ירידה בעסקאות. בשוק הנדל"ן נרשמה ירידה במכירת בתים חדשים וקיימים. מכירות בתים קיימים ירדו ב-1.9% באפריל, לעומת צפי לעלייה של 0.8%, כך שרמת העסקאות ירדה ל- 4.14 מיליון ברמה שנתית. העסקאות בדירות חדשות ירדו ב-4.7%, ירידה חדה יותר מהציפיות.

פרוטוקול הפד לדיוני הריבית מאותת שלא צפויה הורדת ריבית בקרוב. חברי הפד ציינו כי הם מרגישים בנוח להשאיר את הריבית ברמתה הנוכחית לזמן ארוך יותר, זאת עד שהאינפלציה תראה סימנים כי היא חוזרת ליעד ה-2%. חברי הפד לא מרוצים מהירידה בקצב האינפלציה, וציינו כי האינדיקטורים מצביעים על המשך פעילות כלכלית איתנה. גם השווקים מוסיפים לדחות את מועד הורדת הריבית בארה"ב. תשואת אג"ח ממשלת ארה"ב לעשר שנים עלתה מעט בשבוע האחרון מרמה של 4.42% לרמה של 4.47%, והתשואה לשנתיים עלתה מעט מרמה של 4.83%. לרמה של 4.95%. הציפיות להורדת ריבית ראשונה בחודש ספטמבר ירדו בשבוע האחרון מ-82% ל-55%, וגם בהחלטת הריבית לחודש נובמבר נרשמה ירידה בציפיות להפחתת ריבית ל-79% בלבד. השוק צופה כעת שהפד יוריד את הריבית בין פעם אחת לפעמיים השנה ושהריבית תגיע לרמה שבין 5.0%-5.25% בסוף שנת 2024.

גוש האירו: מדדי מנהלי הרכש לחודש מאי היו מעורבים. המדד למגזר התעשייה עלה החודש אך הוסיף להצביע על התכווצות ברמה של 47.4 נקודות. לעומת זאת, המדד למגזר השירותים נותר בקירוב ללא שינוי אך הוסיף להצביע על התרחבות ברמה של 53.3 נקודות. הציפיות משוק ההון עדיין מאותתות שהורדת הריבית הראשונה תירשם בחודש יוני השנה, אך בהסתברות לירידה ביוני נרשמה התמתנות קלה מ-96% ל- 88%. עד סוף 2024 צפויות שתי הורדות ריבית, כך שריבית ה-ECB צפויה להגיע לרמה של 3.50%.

Photo-G0d4ather-Dreamstime.com.

Photo-G0d4ather-Dreamstime.com.