על הפער בין התקווה למציאות

אנחנו אופטימיים. באמת שאנחנו אופטימיים, אחרת לא היינו נשארים כאן. אבל ככל שעובר הזמן, המפגש שבין המציאות הכלכלית והאופטימיות גורם לזו האחרונה להישחק. בשבוע שעבר התעודדנו מכך שהאוצר הציג סוף סוף את מסגרת התקציב ל 2025. למרות שהתוכנית חסרה פרטים רבים, עצם הצגתה מהווה צעד בכיוון הנכון למרות שהאתגרים ביישומה של המסגרת אינם פשוטים. בעוד שמרבית תשומת הלב נסובה סביב הקיצוצים המתוכננים, הרי שהנתונים האחרונים מעלים את החשש מכך שקושי רב קיים דווקא בעמידה ביעד ההכנסות שנראה כעת כיעד שאפתני במיוחד. התקציב מתבסס על כך שבשנה הבאה המשק יצמח ב 4.4%. זהו שיעור צמיחה גבוה יותר מזה ששרר בעשור טרום הקורונה שעמד על שיעור שנתי ממוצע מרשים של 3.9%. המשק יכול לצמוח בשיעור גבוה אף יותר, לו רק יחול שינוי חיובי משמעותי במצב הבטחוני.

זו השאיפה. שאיפה היא דבר חשוב, אבל היא אינה יכולה לשמש ככלי עבודה. לפחות לעת עתה ולמרבה דאבון הלב, המצב הבטחוני קשה ומורכב ולכן ההתייחסות שלנו היא למצב הנוכחי. כפי שכתבנו באחת הסקירות האחרונות שלנו, המשק נכנס למין חזל"ש. סוג של שגרה על רקע המלחמה שהתאפיינה בכך שהמשק שב לפעילות כלכלית ברמה שאמנם נמוכה במידה מסוימת מזו שהייתה טרום המלחמה, אולם רמה שאינה רחוקה מכך. אלא שהנתונים האחרונים מראים שהתמונה הזו משנה כיוון, או לפחות, מתמתנת.

בשבוע שעבר פורסמו בעיתונות נתוני השימוש בכרטיסי אשראי בחודש אוגוסט (לפי נתוני חברת שב"א). לאחר עלייה מרשימה בחודשים הקודמים, הפעילות בחודש אוגוסט היתה מתונה בהרבה כאשר השימוש בכרטיסי אשראי צמח ב 3.3% לעומת אוגוסט אשתקד. מאחר והאינפלציה עלתה בתקופה הזו בשיעור דומה לשיעור העלייה בשימוש, הרי שריאלית הצמיחה היא אפסית. בעוד שניתן לטעון שזו רגיעה שמתרחשת באופן טבעי לאחר הקפיצה בחודשים האחרונים, הרי שמדד אמון הצרכנים בחודש אוגוסט מחזק את ההנחה שההאטה אינה זמנית. מדד אמון הצרכנים ירד לרמה של 28- שזו הרמה הנמוכה ביותר מאז 2011 למעט אוקטובר 23.

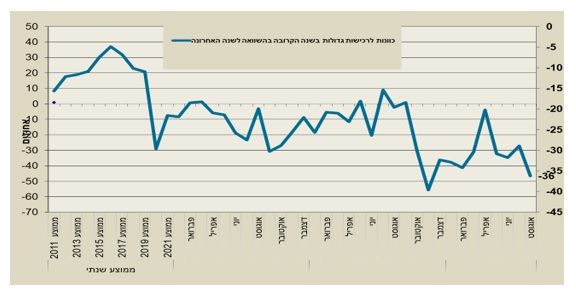

כרגיל, הכל נמצא בפרטים. אחד הרכיבים שמרכיבים את מדד אמון הצרכנים הוא ה"כוונות לרכישות גדולות בשנה הקרובה". הנתון הזה כמו המדד כולו נמצא ברמה הנמוכה ביותר מזה שנים למעט כמובן אוקטובר 23. המשמעות היא שהציבור ימעט ברכישות מסוג של כלי רכב ודירות וגם מוצרי חשמל או דבר בעל ערך רב. ההתמקדות תהיה בצריכה השוטפת.

כוונה לרכישות גדולות בשנה הקרובה בהשוואה לשנה האחרונה

אין צורך להיות פסיכולוג חברתי כדי להבין מה הסיבות להאטה הצפויה בפעילות הכלכלית. הן ברורות לחלוטין. התמשכותה של המלחמה ועליות המחירים החדות בשנה האחרונה גורמות לציבור לקחת "צעד אחורה" ולהיערך ליום גשום. את כל זה אנחנו מספרים מפני שככל שהמלחמה תימשך, כך יפחת הסיכוי שהמשק יעמוד בשנה הבאה ביעד הצמיחה השאפתני של 4.4%, על כל ההשלכות שיש לזה על הגרעון הצפוי, הקיצוצים הנדרשים וכפועל יוצא, החשש מפני הפחתה נוספת של הדירוג. בקיצור, הסיכון של המשק נותר גבוה, מה שפוגם מאוד בתיאבון שלנו לסיכון בעיקר בחלק הסולידי. הפיצוי על הגדלת סיכון אינו מספק לטעמנו ולכן המח"מ של התיק הממשלתי שלנו ובמידה מסויימת גם של זה הקונצרני יישארו קצרים.

בשבוע שעבר פורסם בארה"ב מדד המחירים לצרכן לחודש אוגוסט. המדד "איכזב" מעט לאחר שהמשקיעים קיוו שגם הפעם, כמו בחודשים האחרונים, נתוני האינפלציה בפועל יהיו נמוכים מהתחזית. אלא שהמדד יצא בהתאם לצפי. רוב הרכיבים רשמו עלייה ואלמלא ירידה חדה במחירי האנרגיה, המדד היה גבוה בהרבה. אלא שהגורם המשמעותי במדד הוא רכיב הדיור שעלה בחודש שעבר בשיעור שנתי של 5.2%, שיעור העלייה הגבוה ביותר מאז תחילת שנות ה 90 למעט תקופת הקורונה כמובן. רכיב הדיור מהווה כשליש מהמדד.

עלייה זמנית? לא בדיוק. בארה"ב קיימת בעייה חמורה של דיור למגורים כפי שזה בא לידי ביטוי במדד היכולת לרכישת דירה (Housing Affordability index) שנמצא ברמה הנמוכה ביותר מאז 2006. העלייה החדה במחירים בשנים האחרונות הרחיקה מאוד את חלום רכישת הדירה בעיקר לקונים של דירה ראשונה. המשבר בשוק הדיור נובע מכמה גורמים. הראשון, העלות המלאה של אחזקת דירה (משכנתא, מיסים וביטוח) מהווה 44% מההכנסה הממוצעת של בתי אב לעומת שיעור של 30% אשר מאפשר רכישת דירה. הבעיה המשמעותית הנוספת היא ההיצע הקטן. בארה"ב יש מחסור של למעלה שבעה מיליון דירות בעוד שקצב הבנייה השנתי עומד על 850,000 בלבד בשל הקפיצה החדה בעלויות. כל אלו דוחפים את מחירי הדיור כלפי מעלה לצד עלייה במחירי השכירות מאחר והקונים הפוטנציאליים לא מסוגלים לרכוש דירה. המשבר בשוק הדיור בארה"ב מהווה בעיה מבנית שתימשך כל עוד המערכת הפוליטית לא תצליח לספק מענה ראוי ואמיתי. האינפלציה ירדה אמנם בחדות מהשיא אליו הגיעה לאחר הקורונה. אלא שמאז חלו כמה שינויים מבניים משמעותיים, כמו זה שבתחום הדיור, מה שמעמיד בספק לדעתנו את האפשרות שהאינפלציה תצליח לרדת ליעד אותו קבע הפד, 2%.

בשולי הדברים, בשבוע הבא צפוייה הפחתת הריבית הראשונה מאז שפרצה הקורונה בתחילת 2020 (כבר עברו ארבע וחצי שנים???). הריבית צפוייה לרדת בשיעור של רבע או חצי אחוז. איך יודעים לאיזה שיעור הפחתה נוטים הסיכויים? התשובה נמצאת בשוק החוזים העתידיים על הריבית. ביום חמישי החוזים גילמו סיכוי של 5% בלבד להפחתת ריבית של חצי אחוז. ביום שישי פרסם ניק טימיראוס, שופרו של הפד ב"וול סטריט ג'ורנל" שהפד שוקל להפחית בחצי אחוז, מה שגרם לזינוק בסיכוי להפחתת ריבית של חצי אחוז ל 34%, מה שגרם לעלייה חדה במחירי המניות. במילים אחרות, גם הפד עדיין לא החליט באיזה שיעור הוא יפחית את הריבית. מתברר שישנן סיטואציות שאף מודל כלכלי לא ערוך לקראתן. עוד המחשה לפער שבין המציאות לתיאוריה.

סיגמא בית השקעות בע"מ ו/או חברות קשורות אליה (להלן: "קבוצת סיגמא") עוסקת בעצמה ו/או באמצעות חברות קשורות בפעילויות בשוק ההון ומשכך הינה תאגיד קשור לגופים המוסדיים ו/או למשווקים (להלן יחד: "גופים קשורים") ומתוקף כך, בין השאר, בעלת זיקה לנכסים פיננסיים המונפקים ו/או המנוהלים ו/או המשווקים על ידם. מסמך זה, לרבות הסקירה, המידע, הנתונים, ידיעות, ניתוחים, הערכות, דעות, תחזיות, טקסט ו/או תמונות המתפרסמים בו (להלן: "המידע" או "הסקירה" לפי העניין) מסופקים כשירות לקוראים. אין בסקירה זו אלא הבעת דעה בלבד מתוך מטרת הבאת מידע כללי המתבסס על הידוע ביום פרסום הסקירה הגלוי והציבורי ו/או מקורות מידע אחרים אשר בעיני כותבי הסקירה ניתן להתייחס אליהם כאמינים אך המידע לא אומת בדרך עצמאית על ידי עורכי הסקירה ומשכך לא ניתן להיות ערבים לדיוק הפרטים שנכללו בה ו/או לשלמותה ובכלל זה לא ניתן להתחייב שבמידע לא ייכללו טעויות או שגיאות ויש לראות את הדברים הכתובים באופן מתאים וכמובן בכפוף לשינוים שחלו בזמן ממועד עריכת הסקירה ובכל מקרה אינה מהווה תחליף למידע המופיע בתשקיפי ההנפקה של הנכסים הרלוונטיים ו/או בדיווחים הנוגעים אליהם מכל מין וסוג שהוא, ככל שמוזכרים. מבלי לגרוע מכלליות האמור, המידע ו/או מצב השוק ו/או האנליזות עשויים להשתנות ואין לראות במידע ו/או בסקירה כשלמים וכממצים, ובין השאר, בקשר לכל ההיבטים הנוגעים לני"ע ו/או לנכסים פיננסים כלליים ו/או ספציפיים המוזכרים בו, ככל שמוזכרים, במישרין ו/או בעקיפין ו/או על דרך ההפניה ואין לראות במידע המלצה או תחליף לשיקול דעתו של הקורא, או הצעה, או הזמנה לקבלת הצעות, או שיווק השקעות, בין באופן כללי ובין בהתחשב בנתונים ובצרכים המיוחדים של כל קורא, לרכישה ו/או ביצוע השקעות ו/או פעולות ו/או או עסקאות כלשהן ואין לראות בה כייעוץ בדבר כדאיות ההשקעה ו/או כהצעה או כשידול, במישרין ו/או בעקיפין, כהתייעצות עם יועצים חיצוניים ובכלל זה יועץ השקעות מוסמך ויועץ מס. מבלי לגרוע מן האמור, ולמען הסר ספק, הנכסים המוזכרים בסקירה עשויים שלא להתאים לקורא הסקירה ומודגש שהסקירה אינה מביאה בחשבון את מטרות ההשקעה, המצב הכלכלי והצרכים הייחודיים של כל משקיע. קבוצת סיגמא אינה מחויבת להודיע לקוראים בדרך כלשהי על שינויים ו/או עדכונים במידע ו/או בסקירה מראש או בדיעבד. קבוצת סיגמא לא תהיה אחראית בכל צורה שהיא לנזק או הפסד, ישיר או נסיבתי, הנובע מהסתמכות על המידע, אם יגרמו, ואינה מתחייבת כי שימוש במידע זה עשוי ליצור רווחים בידי הקורא או המשתמש. קבוצת סיגמא ו/או בעלי שליטה ו/או בעלי עניין במי מהם ו/או מי מטעם כל אלה, עשויים בהתאם למגבלות החוק, עבור עצמה ו/או עבור לקוחותיה ו/או באופן אחר, להחזיק, למכור, לרכוש ו/או להתעניין מעת לעת במידע ו/או במסחר הקשור לניירות ערך ו/או לנכסים לרבות הנכסים הפיננסיים הנזכרים במסמך זה בצורה ישירה ועקיפה. כן עשויה קבוצת סיגמא להתקשר בעסקאות ו/או להעניק שירותים לחברות הנזכרות במידע או חברות הקשורות אליהן, בין במישרין ובין בעקיפין. אין לעשות שימוש בסקירה זו ללא רשות מפורשת בכתב מקבוצת סיגמא והיא אינה מיועדת אלא למי שהומצאה לו על ידי קבוצת סיגמא. ככל שמוזכרות תשואות ו/או דירוגים ו/או ביצועים אחרים של נכסים פיננסים ו/או מדדים וכיוצ"ב בסקירה, אין בכך בכדי להבטיח תשואות/ דירוגים/ ביצועים דומים בעתיד.

ארה"ב: ההפתעה מעלה באינפלציית הליבה לא תעצור את הפחתת הריבית

בנק לאומי: "מחיר הנפט הגולמי במהלך הרבעון הרביעי צפוי לעמוד על 82 דולרים לחבית"

עידן אזולאי, מנהל השקעות ראשי סיגמא בית השקעות / צילום: סטודיו טוביה

עידן אזולאי, מנהל השקעות ראשי סיגמא בית השקעות / צילום: סטודיו טוביה